¿Son deducibles las cuotas de Autónomo de un cónyuge colaborador de un profesional?

Basandonos en la consulta vinculante V4162-16, analizamos en este artículo si un profesional puede deducirse las cuotas de autónomo de su conyugue, que es colaborador en su actividad.

En este ejemplo se ejerce la actividad profesional de economista y determinando el rendimiento neto de la misma por el método de estimación directa simplificada. En la actividad colabora su cónyuge, por el que cotiza, como colaborador, al régimen especial de trabajadores autónomos de la Seguridad Social.

Se trata de determinar si dichas cuotas tienen la consideración de gastos deducibles a los efectos de la determinación del rendimiento neto de actividades económicas del consultante. Aquí tenemos una interpretación muy interesante que resumiendo seria: “ha llevado a este Centro directivo a interpretar en dicho supuesto que si el titular de la actividad puede probar que el cónyuge o los hijos menores trabajan en la actividad en régimen de dependencia laboral y se cumplen los restantes requisitos del mencionado artículo 30, en tales casos las retribuciones al cónyuge o hijos menores tendrían la consideración de gasto deducible.”

Y como consecuencia también lo serían las cuotas del RETA satisfechas por el Profesional.

El artículo 28 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, (BOE de 29 de noviembre) –en adelante LIRPF-, recoge las reglas generales para la determinación del rendimiento neto de las actividades económicas en régimen de estimación directa, remitiendo a las normas del Impuesto sobre Sociedades. Junto a las reglas generales del artículo 28, el apartado 2 del artículo 30 recoge unas normas especiales para la determinación del rendimiento neto en estimación directa, estableciendo la 2ª de estas reglas especiales que "cuando resulte debidamente acreditado, con el oportuno contrato laboral y la afiliación al régimen correspondiente de la Seguridad Social, que el cónyuge o los hijos menores del contribuyente que convivan con él, trabajan habitualmente y con continuidad en las actividades económicas desarrolladas por el mismo, se deducirán, para la determinación de los rendimientos, las retribuciones estipuladas con cada uno de ellos, siempre que no sean superiores a las de mercado correspondientes a su cualificación profesional y trabajo desempeñado. Dichas cantidades se considerarán obtenidas por el cónyuge o los hijos menores en concepto de rendimientos del trabajo a todos los efectos tributarios".

El requisito de afiliación al "régimen correspondiente de la Seguridad Social" hay que entenderlo referido al Régimen General, o a aquellos regímenes especiales aplicables a determinados sectores de trabajadores por cuenta ajena: el Agrario, el de Trabajadores del mar, el de Empleados de hogar, etc.; es decir, que la afiliación a la Seguridad Social deberá realizarse a través del régimen que como trabajador por cuenta ajena le corresponda, no siendo válida la afiliación al Régimen Especial de Trabajadores Autónomos, ya que éste no permite la afiliación de asalariados.

En este punto, cabe señalar que el Texto Refundido de la Ley General de la Seguridad Social aprobado por Real Decreto Legislativo 8/2015, de 30 de octubre, (BOE de 31 de octubre), en sentido similar a lo establecido en el artículo 1.3.e) del Texto Refundido de la Ley del Estatuto de los Trabajadores, aprobado por Real Decreto Legislativo 2/2015, de 23 de octubre, (BOE de 24 de octubre), establece en su artículo 12.1 que "... no tendrán la consideración de trabajadores por cuenta ajena, salvo prueba en contrario: el cónyuge, los descendientes, ascendientes y demás parientes del empresario, por consanguinidad o afinidad hasta el segundo grado inclusive y, en su caso, por adopción, ocupados en su centro o centros de trabajo, cuando convivan en su hogar y estén a su cargo".

La posibilidad de que la Seguridad Social pudiera no admitir la afiliación del cónyuge o hijos menores al Régimen General, rechazando por escrito la solicitud e incluyéndolos en el Régimen Especial de Trabajadores Autónomos, ha llevado a la DGT a interpretar en dicho supuesto que si el titular de la actividad puede probar que el cónyuge o los hijos menores trabajan en la actividad en régimen de dependencia laboral y se cumplen los restantes requisitos del mencionado artículo 30, en tales casos las retribuciones al cónyuge o hijos menores tendrían la consideración de gasto deducible.

En correspondencia con esta calificación, las retribuciones obtenidas por el cónyuge o hijos menores tendrán para estos la consideración de rendimientos del trabajo, rendimientos que estarán sometidos a la retención por el titular de la actividad económica. Esta doble calificación procede hacerla extensible también a las cotizaciones al Régimen de Autónomos correspondientes al cónyuge, en cuanto fueran satisfechas por el titular de la actividad.

Completando lo anterior, cabe indicar que si de acuerdo con lo expuesto las retribuciones al cónyuge o hijos menores no tuvieran la consideración de deducibles, las mismas tampoco tendrían la consideración de rendimientos para el perceptor.

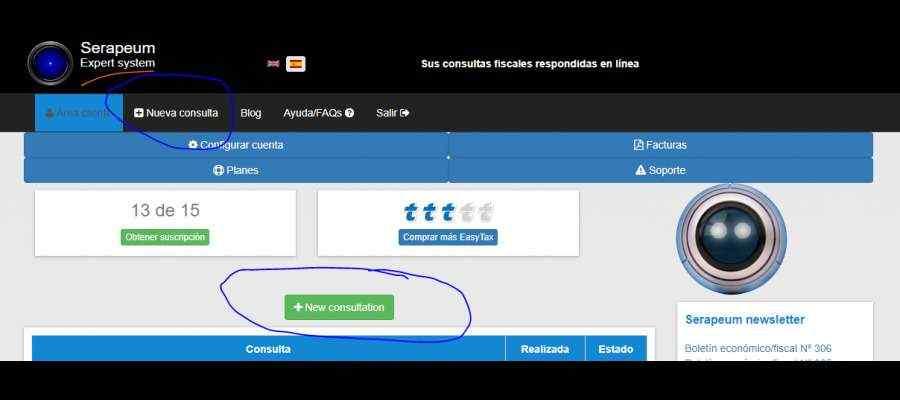

I had a really urgent problem in the middle of the summer that I needed to get fixed. I tried contacting a bunch of agencies but they were either unavailable, slow, had terrible service or were crazy expensive (one company quoted me 1000€!). Josep replied to me within 10 minutes and managed to submit my forms on the deadline and all for a great price. He saved my life - 100% recommend!